中国网络安全企业50强(2018年上半年)

责编:gltian |2018-06-25 10:24:26前言

《中国网络安全企业50强》(2018年上半年)于今日发布,调查区间为2017年全年的企业信息及各项相关数据。

根据本次调查报告的统计,2017年全年,所有被调查对象(约210余家)网络安全业务年收入总额为298.9269亿元。本次调查更加严格的剔除了非安全收入、海外收入、非实际到账合同金额和安全集成收入,在此统计口径下,网络安全产品与服务业务的实际增长率,与2016年相比超过30%。结合因某些原因并未加入此次调查的企业,包括行业与集成性质较重的厂商、互联网公司,以及地方保密类产品提供商,以年收入50亿元估算,2017年国内网络安全产品与服务的真实市场规模约在350亿元,加上50亿元左右的安全集成收入,整体约为400亿元。

本次报告排名十的企业,总年收入为140亿,其中,大部分为安全设备收入,但软件与服务收入较往年均有明显增长。以350亿元的市场统计口径计算,排名前十的企业年收入约占整个市场规模的40%。

此外,报告中主板上市企业共17家,由于收入成份复杂且差异过大,安全牛认为这些企业年报公布的收入总数之于网络安全市场的参考价值不大,更具价值的应该是单独统计其网络安全业务收入,这个数字约为135亿元,占整个市场规模的38.57%。

值得注意的是,由于本次报告为整年收入统计,相比于半年统计报告,收入的权重有所上升,创新的权重有所下降,因此初创公司排位整体有所下降,而年收入较高或收入增长较快的企业排位均有所上升。

《50强》调查于2015年首次启动,并于2016年改为上下半年两次调查,至今已发布了六期。报告名称中标明(上半年)意味着报告的调查区间为上年全年的数据,报告名称标明(下半年)则意味着报告的调查区间为当年上半年的数据。

本报告全文于2018年6月25日,由安全牛微信和网站平台首发,为国内外相关行业和机构了解中国网络安全市场的基本状况提供借鉴与参考。

中国网络安全企业50强

一、50强榜单

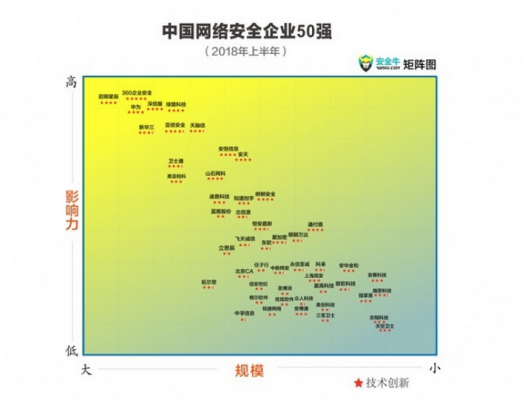

(图注:本图为矩阵图,横轴代表规模,竖轴代表影响力。横轴的方向从右往左,竖轴的方向从下往上,即左上角为最重要的位置,更为符合国内的阅读习惯。)

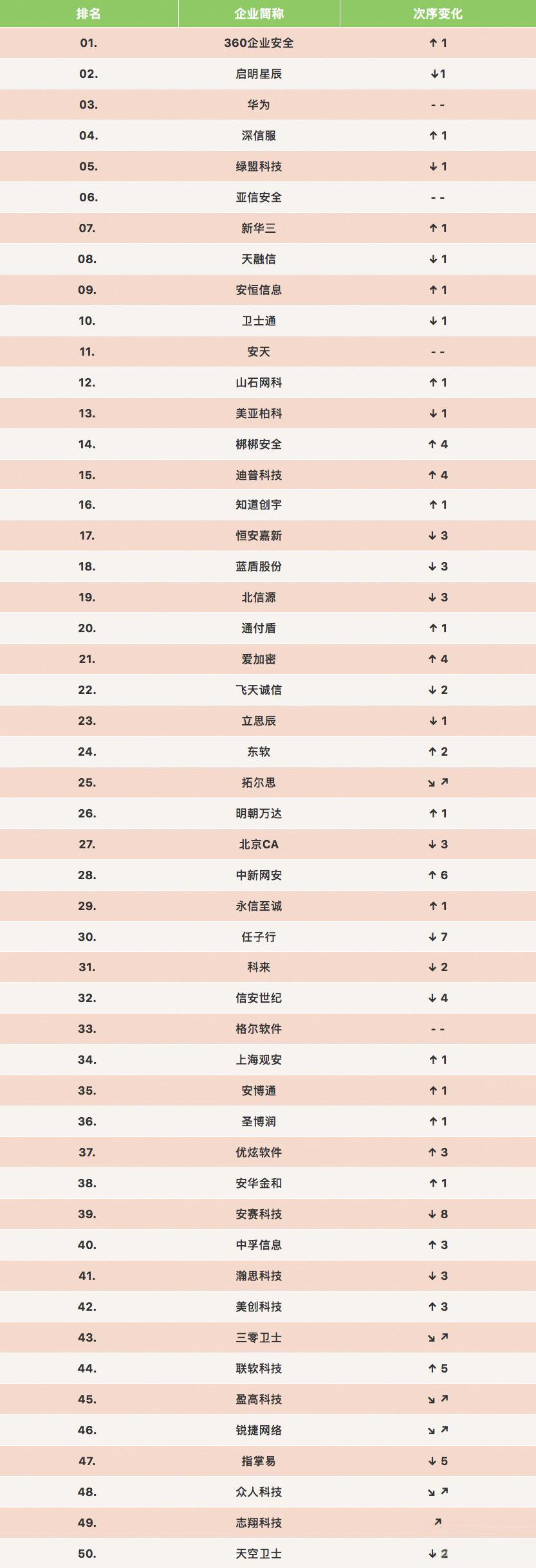

50强综合排名:

(注:企业名称旁的 ↗ 代表该企业首次进入50强榜单,↘ ↗ 则代表该企业再次入榜,- -代表次序不变。)

(注:本排名由企业规模、影响力、创新力和发展潜力四大指标体系综合评比产生,在某项指标上非常高的企业,并不一定在综合排名上处于很高的位置。)

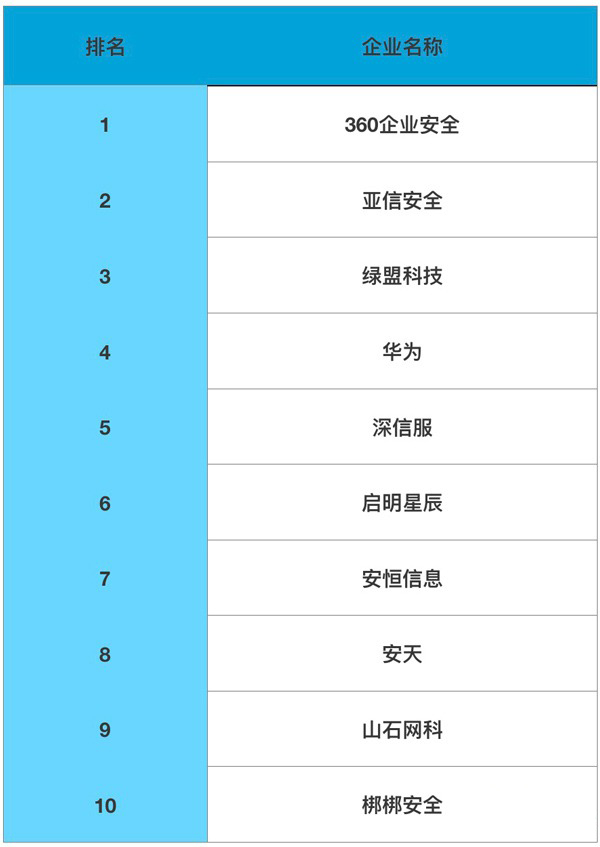

技术与创新十强:

二、最具发展潜力初创企业

(注:此名单初创企业的定义为D轮融资以前,且成立不超过6年的企业,共20家。各项评分均为5分制。)

兰云科技

业务方向:态势感知

细分领域:基于大数据分析技术的高级威胁防御(APT)

推荐理由:

国内首个提倡SOAPA(安全运营与分析架构)平台建设的初创企业,核心成员为全球顶尖网络通信厂商的安全团队。

产品技术:3.5

人员结构:4

行业用户:2

趋势发展:3

得意音通

业务方向:身份识别与验证

细分领域:声纹识别与身份认证

推荐理由:

兼具学术研究与商业发展,技术领先度与成熟度均在业界前列。

产品技术:4.5

人员结构:3

行业用户:3

趋势发展:4.5

极验验证

业务方向:身份识别与验证

细分领域:人机验证

推荐理由:

国内唯一一家专注于验证码的初创公司,业务发展迅速,网络安全领域非常少见的,具备互联网特性的网络安全企业。

产品技术:3.5

人员结构:3

行业用户:4

趋势发展:3.5

锦百安

业务方向:身份识别与验证

细分领域:身份识别

推荐理由:

专注通过多因素认证与行为识别技术的初创公司,可实现快速身份认证需求。

产品技术:3.5

人员结构:2.5

行业用户:2

趋势发展:3.5

芯盾时代

业务方向:身份识别与验证

细分领域:移动身份认证与行为识别

推荐理由:

国内较早专注移动身份认证与行为识别的初创公司,产品技术体系基本成熟,业务处于快速发展之中。

产品技术:3.5

人员结构:3.5

行业用户:3

趋势发展:4

蔷薇灵动

业务方向:云安全

细分领域:基于主机安全技术的微隔离

推荐理由:

国内唯一一家专注于微隔离技术的初创公司,以安装探针的模式实现微隔离,在适配性和有性能开销方面均有一定的优势。

产品技术:3.5

人员结构:2.5

行业用户:2

趋势发展:3

升鑫网络

业务方向:云安全

细分领域:基于主机安全技术实现云工作负载保护

推荐理由:

国内最早主打自适应安全理念的云安全初创公司,基于主机安全技术,实现云工作负载保护平台(CWPP)的推动与落地。

产品技术:3.5

人员结构:2.5

行业用户:2.5

趋势发展:3.5

上元信安

业务方向:云安全

细分领域:基于防火墙技术的云安全

推荐理由:

以防火墙OS技术为基因,方向为云工作负载保护平台(CWPP)、微隔离、管理可视化等新兴安全技术。

产品技术:3.5

人员结构:3

行业用户:1.5

趋势发展:3

云缔盟

业务方向:云安全

细分领域:云抗D

推荐理由:

极具特色的云抗D体系,可动态增减缓解模块,打通云管端,很有可能成为未来抗D技术的重要发展方向。

产品技术:4

人员结构:3.5

行业用户:2.5

趋势发展:4

云安宝

业务方向:云安全与大数据

细分领域:云安全运维审计及智能数据交换平台

推荐理由:

资深云架构技术与网络安全研究团队,除已经落地的云与大数据交换服务产品外,云安全访问代理(CASB)产品也已成形。对云计算、大数据技术的深入理解结合北京邮电大学的网络安全深厚背景,是公司最大的优势所在。

产品技术:4

人员结构:3.5

行业用户:2.5

趋势发展:3.5

长亭科技

业务方向:云安全与网络攻防

细分领域:语义识别驱动的WAF+渗透测试

推荐理由:

核心成员多为国际网络安全竞赛一流战队成员,具备很高的攻防能力,以及较强的产品化能力。

产品技术:4

人员结构:3.5

行业用户:3

趋势发展:4.5

慧盾安全

业务方向:数据安全

细分领域:视频安全与大数据安全保障

推荐理由:

基于系统底层级加解密技术保障数据安全,在视频安全领域发展迅猛。

产品技术:3

人员结构:3.5

行业用户:3

趋势发展:3

赛猊腾龙

业务方面:数据安全

细分领域:数据防泄露(DLP)

推荐理由:

核心成员为赛门铁克DLP中国研发团队,具备较高的产品化能力和丰富的行业经验。

产品技术:3

人员结构:3

行业用户:2

趋势发展:3

青莲云

业务方向:物联网安全

细分领域:智能设备与物联网(IoT)安全

推荐理由:

国内为数不多的,较早专注智能设备与物联网安全领域的初创公司,方法论和技术体系已经成型并得到初步验证。

产品技术:3.5

人员结构:2.5

行业用户:2

趋势发展:3.5

威胁猎人

业务方向:互联网业务安全

细分领域:互联网业务安全的威胁情报

推荐理由:

以恶意IP画像为特色,填补互联网业务安全的短板,客户为大型互联网公司,或发展迅速的新兴互联网公司。

产品技术:3

人员结构:3

行业用户:2

趋势发展:3

顶象科技

业务方向:互联网业务安全

细分领域:反欺诈风控体系

推荐理由:

在线反欺诈风控体系的全面打造,力图形成适用于各行各业的风控平台。反欺诈经验丰富,产品体系发展思路明确。

产品技术:3.5

人员结构:4

行业用户:2

趋势发展:4

瑞数信息

业务方向:互联网业务安全

细分领域:反恶意自动化程序

推荐理由:

国内首个基于动态脚本技术的初创公司,产品容易部署、应用场景广泛,业务发展迅速。

产品技术:3.5

人员结构:3

行业用户:3

趋势发展:3.5

安全派

业务方向:企业业务应用安全

细分领域:ERP安全

推荐理由:

贴合ERP系统,基于业务流程,结合设备与系统日志和终端安全技术,并可共用国内大型ERP的用户渠道,可快速扩展业务。

产品技术:3

人员结构:2

行业用户:2

趋势发展:3

英赛克

业务方向:工控安全

细分领域:基于工控协议分析的安全

推荐理由:

基于工业控制领域的多年研究经验,积累了大量的工控协议库及其分析经验,国内具备类似能力的工控安全厂商并不多见。

产品技术:3

人员结构:2.5

行业用户:2

趋势发展:3

赛宁网安

业务方向:攻防演练

细分领域:竞赛与仿真平台

推荐理由:

XCTF联赛创始团队和运营方,基于网络安全比赛相关技术,已形成竞赛平台、靶场、仿真演练等系列产品。

产品技术:3

人员结构:3

行业用户:2

趋势发展:3

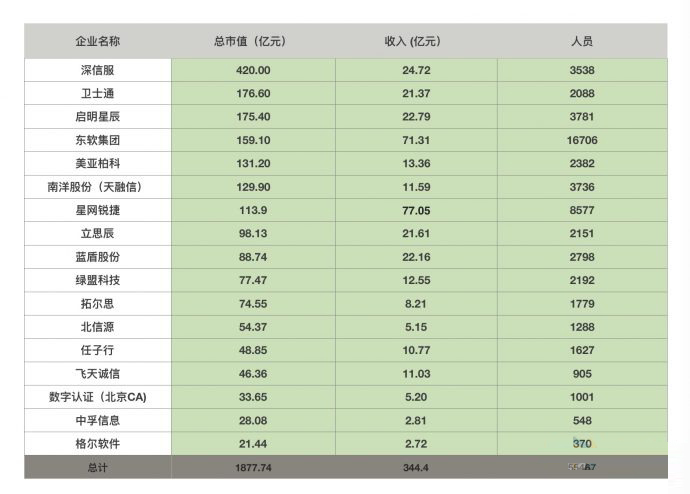

附录1. 网络安全上市公司

主板——共17家:

(按总市值降序排列)

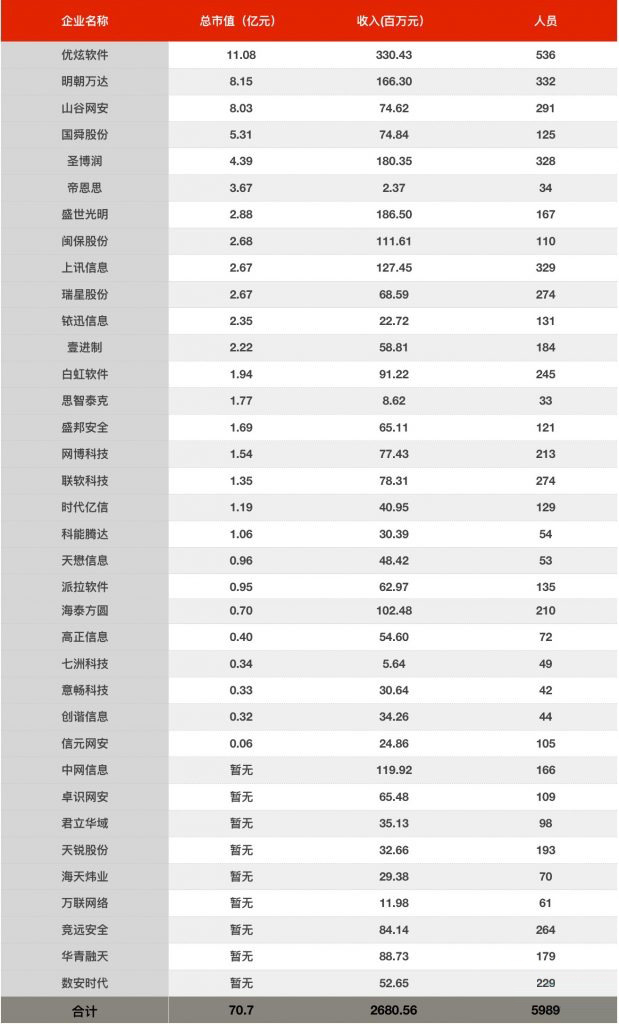

新三板——共36家:

(按总市值降序排列)

(注:以上两表“总市值”数据有效期截止日期为2018年06月22日,“营业收入”为2017年全年财报数据。新三板上市企业中有终止挂牌、暂停转让、股票停盘、财报出现重大差错的企业,未列入以上统计中。)

附录2. 调查指标

总收入、安全业务收入、收入构成占比、安全运营成本、安全利润、同期年度销售增长率、人员总数、人均产值、人员比例(销售人员占比与研发人员占比)、平均薪酬、市值或估值、融资额、总融资额、年收入预计、企业收入增长预期、安全业务客户数量、安全业务客户年度增长率、安全客户覆盖行业、安全客户覆盖区域、安全新产品开发数量、安全新技术研发数量、安全总专利数量、出席重要安全会议演讲次数、参加安全竞赛次数、参加国内重大活动的安保工作介绍、证书资质、用户覆盖、媒体覆盖、企业背景、人员吸引、人员流失、员工满意度、技术积累、创新水平、产品或服务质量、客户满意度。